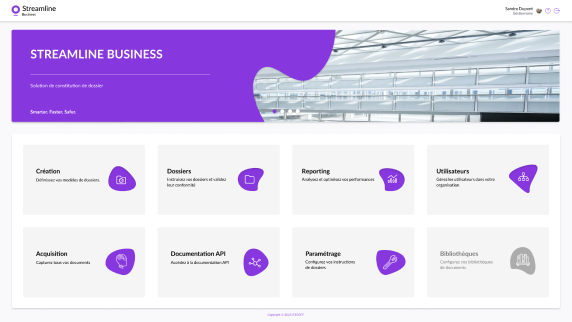

Streamline Business

La seule solution omnicanale qui automatise la constitution des dossiers client, en temps réel et assure leur conformité

- 01

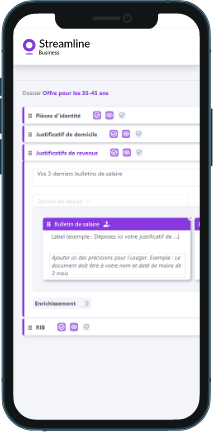

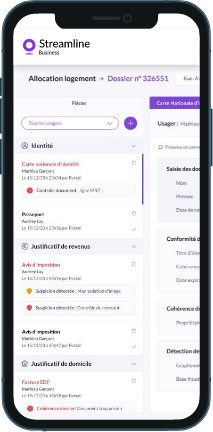

Définition d'un dossier

- Définissez de manière autonome tout type de dossier et mentionnez les pièces attendues en fonction des contextes

- 02

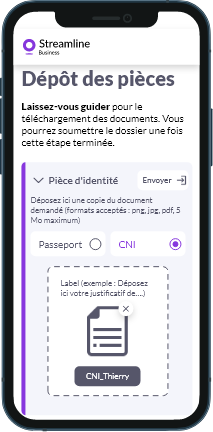

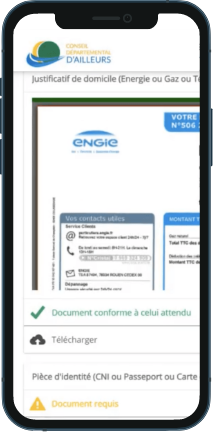

Capture omnicanale des documents

- Une interface de dépôt ergonomique multi-support conçue pour accompagner les usagers dans le versement des pièces

- 03

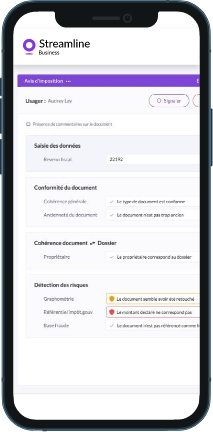

Reconnaissance et extraction des données

- Toutes les pièces sont automatiquement reconnues et les données importantes extraites et indexées pour éviter la saisie manuelle

- 04

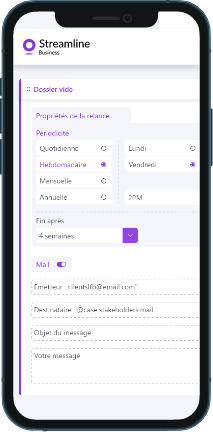

Complétude et relance automatique

- Un processus d’instruction complet et automatisé incluant les relances qui garantit une complétude rapide et efficace

- 05

Conformité et détection de fraude

- Un contrôle systématique des pièces s’assurant de la conformité des pièces et révélant des suspicions de fraude

- 06

Intégration simple

- Un service facilement intégrable dans votre portail garantissant une non-rupture du parcours client

- 07

Solution sécurisée

- L'ensemble des documents et des données bénéficient du plus haut niveau de sécurité :

- ✔ Certification dernière version ISO 27001 :2022

- ✔ 'Full audit' pentest externe Vaadata

- ✔ Meilleure notation 'mature' Cybervadis avec le score 942/1000

- L'ensemble des documents et des données bénéficient du plus haut niveau de sécurité :

+130 types de pièces prêtes à l'emploi, ready !

Définition d'un dossier

- Définissez de manière autonome tout type de dossier et mentionnez les pièces attendues en fonction des contextes

Capture omnicanale des documents

- Une interface de dépôt ergonomique multi-support conçue pour accompagner les usagers dans le versement des pièces

Reconnaissance et extraction des données

- Toutes les pièces sont automatiquement reconnues et les données importantes extraites et indexées pour éviter la saisie manuelle

Complétude et relance automatique

- Un processus d’instruction complet et automatisé incluant les relances qui garantit une complétude rapide et efficace

Conformité et détection de fraude

- Un contrôle systématique des pièces s’assurant de la conformité des pièces et révélant des suspicions de fraude

Intégration simple

- Un service facilement intégrable dans votre portail garantissant une non-rupture du parcours client

Solution sécurisée

- L'ensemble des documents et des données bénéficient du plus haut niveau de sécurité :

- ✔ Certification dernière version ISO 27001 :2022

- ✔ 'Full audit' pentest externe Vaadata

- ✔ Meilleure notation 'mature' Cybervadis avec le score 942/1000

Des bénéfices exceptionnels

Oubliez les pièces non conformes, les courriels de relance, concentrez-vous sur la relation client !

Clients satisfaits

20%

de réduction des abandons de parcours client

Gain opérationnel

÷4

la durée de constitution des dossiers clients

Dossiers qualifiés

60%

de réduction des relances manuelles

Simplicité unique

<5 mn

pour créer et paramétrer un parcours client

Sécurité

100%

Certification

ISO 27001:2022

Ce sont nos clients qui en parlent le mieux

"Avec ITESOFT, on ne démarre pas de zéro, les documents et les contrôles sont nativement intégrés dans l’offre."

Myriam Souveton, Responsable Marketing & Digital Carac

"Notre problématique était lié à la complétude des dossiers. Avec la capture omnicanal et l'automatisation ITESOFT, le gain est de l'ordre de 20 ETP"

Philippe Goupil, Responsable MOA Santéclair

"La solution a permis de réduire le nombre de litiges, anticipés grâce à la détection automatique des pièces manquantes"

Axel Brochard, Responsable de développement Carglass

"Nous sommes les premiers à proposer une offre d’achat de véhicules d’occasion en ligne 100 % dématérialisée. La solution de contractualisation en ligne d’ITESOFT nous permet d’offrir à nos clients un parcours d’achat intégralement sur Internet. "

Yorick Hessel, directeur digital Autosphere

« Grâce à la dématérialisation, nous conjuguons augmentation de la productivité et service client performant. »

Michel Parizot, Ex-Directeur du GIE Gerap

Un savoir-faire inégalé

Plus intelligent, plus rapide et plus sécurisé

BPM

Paramétrage no-code des parcours client

API Rest

Evolutivité et adaptabilité à tous les écosystèmes IT

Capture interactive responsive

Expérience client temps réel et sans couture

Deep Learning

Sécurisation

de l'entrée en relation

(Face Matching)

OCR / ICR

Données extraites et validées à disposition immédiate des métiers

Machine learning

Apprentissage permanent des IA pour des performances optimales

Contrôles de conformité

Sécurisation KYC, PPE, LCB-FT, gel des avoirs…

Altermetry®

Détection de falsifications, systématique et a priori

BPM

Paramétrage no-code des parcours client

API Rest

Evolutivité et adaptabilité à tous les écosystèmes IT

Capture interactive responsive

Expérience client temps réel et sans couture

Deep Learning

Sécurisation

de l'entrée en relation

(Face Matching)

OCR / ICR

Données extraites et validées à disposition immédiate des métiers

Machine learning

Apprentissage permanent des IA pour des performances optimales

Contrôles de conformité

Sécurisation KYC, PPE, LCB-FT, gel des avoirs…

Altermetry®

Détection de falsifications, systématique et a priori

Constituez et fiabilisez vos dossiers dans les meilleurs délais

3 mn pour découvrir comment :

- Créer un parcours client efficace

- Sécuriser vos décisions et votre collecte de dossier

- Augmenter votre taux d'acquisition et de rétention

Démarrage immédiat

Pourquoi faire compliqué quand on peut faire simple ?

Pas de big bang, une solution intégrable rapidement entre votre portail et vos applications internes pour une prise en main métier immédiate.

Frequently Asked Questions

Streamline Business est une solution SaaS qui permet aux entreprises d'accélérer de et fiabiliser la constitution de dossier, elle s'adresse donc à toutes les entreprises qui souhaitent constituer des dossiers clients.

Il y a une corrélation directe entre la satisfaction client et le temps de traitement d’un dossier.

Dès que le parcours client exige des documents pour délivrer un service, des études démontrent que plus d’ 1/3 des clients sont en peine pour les transmettre au bon format, via le bon canal et dans des délais contraints.

Une solution d’automatisation de la constitution des dossiers permet de :

· Diviser par 6 la durée de traitement du dossier grâce à la capture interactive et ergonomique des pièces justificatives qui permet aux clients de corriger eux même leurs erreurs (documents non conformes, de mauvaise qualité)

· Economiser les activités administratives - collecte, contrôle de conformité, contrôle de cohérence, vérification de complétude, détection de fraude et relance client – afin de concentrer les collaborateurs sur le traitement métier à plus forte valeur ajoutée pour l’entreprise et le client

· Accélérer le déploiement de nouveaux services en confiant au responsable des offres le paramétrage de nouveaux dossiers en quelques clics sans projet informatique

Notre solution de constitution de dossier permet de collecter tout type de documents, et bénéficie d'une large gamme de documents appris offrant les meilleurs taux de reconnaissance et d'extraction du marché.

- Un paramétrage facile, à la main des métiers ou de l'IT permettant de déployer vos offres en quelques heures

- Une IA maîtrisée pour accélérer la complétude des dossiers, et ainsi augmenter de plus de 20% votre taux de transformation

- Système de management de la sécurité certifié ISO 27001:2022 pour tous nos services SaaS

- Évaluation Ecovadis 2024 (reflet de notre engagement en matière de RSE avec une notation RSE abCSR, performance économique responsable, de 75 sur 100)

- Évaluation Cybervadis 2024 – Niveau Mature (mesurant notre niveau de cybersécurité)

- Certifications SOC1, SOC2, ISO27001 et HDS de notre hébergeur, Microsoft Azure (garantissant la sécurité et la fiabilité de notre infrastructure)

- Attestations annuelles de pentest externes et sceaux de validation par application

- Clé en main : Ce mode vous permet de mettre en place la solution rapidement et facilement, sans besoin de compétences techniques avancées

- Par API : Si vous préférez une intégration plus personnalisée, vous pouvez utiliser ce mode d’intégration pour connecter notre solution à vos systèmes existants

- Evolutif : Streamline Business peut également évoluer avec votre entreprise. Vous pouvez commencer avec un mode d’intégration clé en main puis ajouter des fonctionnalités supplémentaires au fur et à mesure, afin que la solution reste adaptée à vos besoins

- 2 jours de formation (interface gestionnaire et administrateur fonctionnel et utilisation de l'API)

- 3 j de crédit d'assistance technique

La solution propose de nombreuses possibilités pour personnaliser les interfaces, les modes de notification et de relance, et aussi les pièces à collecter ainsi que les contrôles de conformité à effectuer.

Les données sont stockées temporairement dans Streamline Business, le temps de consituter le dossier et de vous permettre de récupérer les données via notre API.

Un système de purge paramétrable supprime les données.

Oui, la solution Streamline Business est omnicanale et permet l'acquisition de documents via tous les canaux : courrier, email, scan…

Si vous souhaitez tester la solution Streamline Business sur un de vos cas d'usage, vous pouvez faire une demande d'essai gratuit

Découvrez nos articles

Comment tendre vers l’excellence opérationnelle ?

Multicanaux, surinformés, de plus en plus volatiles, les consommateurs ont de fortes exigences en termes d’instantanéité, de simplicité, de personnalisation, de...

Gestion des dossiers client : vive le collaborateur augmenté

65% des gestionnaires jugent que leur travail se complexifie. Au cœur : la gestion des dossiers client !