Instructions de dossier

KYC : comment transformer une obligation en opportunité ?

KYC : frein ou opportunité ? Découvrez comment l'automatisation permet de concilier conformité réglementaire, expérience client et efficacité...

Microsoft & ITESOFT : votre finance optimisée – ISAGRI témoigne

ITESOFT est membre de la communauté Lucie, pionnière de la labellisation RSE en France

🤖🎨 RSE, IA & art live : une inauguration haute en couleurs dans nos nouveaux locaux !

🎉 Fiers d’avoir signé la Charte pour la Diversité Numérique ! L’humain au cœur du digital

ITESOFT démarre l’aventure Bleu, le cloud souverain 100 % français avec Microsoft

C’est bien connu : la qualité de la relation client est essentielle pour toutes activités commerciales. Soit ! Mais au-delà de cette évidence, qu’en est-il en pratique dans les organisations ? Manifestement, d’importants leviers d’amélioration restent toujours à activer.

C’est en tout cas ce que pensent 81% des assureurs selon la dernière étude l’Assurance en Mouvement x ITESOFT sur l’efficacité opérationnelle de la relation client.

Jean-Luc Gambey, directeur des publications Vovoxx média et Anne-Sophie Racine, Product Marketing ITESOFT, sont revenus lors d’un podcast* sur les 4 leviers prioritaires pour améliorer la relation client dans l’assurance. Synthèse.

*Podcast disponible en intégralité juste après ce sommaire.

Sommaire

L’un des irritants majeurs de la relation client est indéniablement l’onboarding. Mais de quoi s’agit-il au juste ?

L’onboarding client est le processus qui consiste à accueillir de nouveaux clients et à les guider dans l’usage et la compréhension du produit ou du service auquel il souscrit. Un processus d’onboarding efficace est capital car il permet de renforcer l’expérience utilisateur et la satisfaction client, avec pour objectif la fidélisation à long terme. Et on le sait, le taux de fidélisation impacte fortement la santé financière d’une organisation.

5% d’amélioration du taux de fidélisation peut générer

une augmentation de 25% à 95% du chiffre d’affaires.Source : Bain & Company

Malgré des enjeux réputationnels et financiers forts, les parcours d’onboarding ne sont toujours pas à la hauteur des attentes des clients (simplicité, immédiateté, personnalisation). 9 sociétés sur 10 enregistrent des abandons de clients lors de l’onboarding (source : Sapio Research). Un véritable paradoxe comme le souligne Jean-Luc Gambey.

Alors que les organisations dépensent énormément en coûts d’acquisition pour faire venir de nouveaux clients, l’onboarding reste une étape mal maîtrisée par une majorité de sociétés.

Jean-Luc Gambey

Vovoxx

La souscription d’un contrat (assurance auto, habitation, santé…) est souvent la première étape de l’onboarding. C’est aussi le premier point de friction de la relation client.

Dans de nombreux secteurs (assurances, banques, immobilier…), l’entrée en relation repose sur un parcours de souscription impliquant la ‘constitution d’un dossier’. C’est le moment où le client va devoir fournir un certain nombre de documents RIB, justificatifs d’identité, attestation de domicile etc.

Un processus fastidieux pour les clients (qui n’a jamais été en difficulté pour fournir les bons documents dans le bon format, dans le bon canal ?) et qui exige beaucoup de tâches manuelles et chronophages pour les gestionnaires (vérifier l’identité de la personne, l’authenticité des documents, leur validité, la complétude du dossier, les relances client…).

Heureusement, des technologies basées sur l’IA existent pour automatiser ces tâches, et rendre les parcours d’onboarding plus simples, plus intuitifs et plus rapides.

La collecte de justificatifs est un prérequis de l’onboarding client. L’automatiser améliore l’expérience client et accélère par 4 le temps de constitution d’un dossier client.

Anne-Sophie Racine

ITESOFT

Proposer un maximum de canaux de communication aux clients ne suffit plus. Il faut aller au-delà et voici pourquoi.

De nombreuses organisations se félicitent de proposer à leurs clients une multitude de canaux d’interactions : agence, téléphone, email, sites internet, portail web, courrier…

Bien ! Mais totalement insuffisant si ces canaux fonctionnent en silos ! Les effets sur la relation client sont alors redoutables : des gestionnaires inefficaces car ne disposant pas de dossiers client « à jour », des clients irrités de devoir fournir plusieurs fois les mêmes informations, les mêmes documents et de vivre de véritables « parcours du combattant ».

On constate une incapacité à passer d’un canal à l’autre au cours d’un même parcours. Le client doit à nouveau raconter son histoire, parce que les datas ne sont pas partagés.

Jean-Luc Gambey

Vovoxx

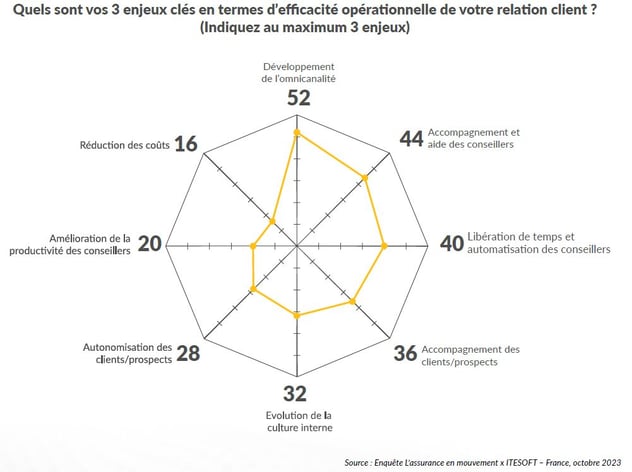

Les décideurs du secteur de l’assurance sont unanimes : déployer l’omnicanalité dans les parcours est le levier n°1 pour améliorer l’efficacité opérationnelle de la relation client.

A la différence du modèle multicanal ‘siloté’, l’omnicanalité synchronise les différents canaux et points de contacts en temps réel. Peu importe alors que les clients basculent d’un canal à l’autre tout au long du parcours, leurs dossiers sont immédiatement mis à jour, complets et accessibles aux gestionnaires des services clients.

Bien sûr, beaucoup d’organisations héritent de systèmes d’information historiques complexes. Elles peuvent y voir un frein à la mise en œuvre de l’omnicanalité, qui implique de faire dialoguer différents canaux, leurs systèmes et applications. Mais il y a une bonne nouvelle : l’avènement des API simplifie aujourd’hui ce dialogue, malgré le legacy, et ouvre enfin la voie à de véritables stratégies omnicanales.

Les entreprises veulent déployer l'omnicanalité, sans casser leur SI existant. Heureusement, c’est possible en s’appuyant sur des solutions tierces via API.

Anne-Sophie Racine

ITESOFT

Le Selfcare tout le monde en parle. Mais il est n’est pas toujours appliqué intelligemment, ni même suffisamment efficace. Le Selfcare : peut mieux faire ! Explications.

Le sefcare consiste à donner de la flexibilité au client en lui permettant d’effectuer certaines démarches en toute autonomie et à distance, depuis un portail web ou une application mobile.

Les avantages du selfcare pour les clients sont évidents :

Les entreprises tirent aussi parti du selfcare :

Attention : pour que le sefcare soit réellement efficace du point de vue du client, il doit être « temps réel » au risque sinon de générer frustration, insatisfaction et infidélité. A quoi bon en effet déposer un dossier en ligne sur un portail ultra moderne, s’il faut attendre plusieurs jours pour savoir s’il est pris en compte ?

Les dernières technologies de traitement intelligent de documents permettent de contrôler un dossier à la volée (est-ce le document attendu ? a-t-il moins de 3 mois ? est-il authentique ? le dossier est-il complet ? ...). Ici, le client est informé en quelques secondes de la prise en charge de ses documents de sa demande.

L’avenir du Selfcare, c’est d’intégrer la dimension temps réel. Lorsqu’un client dépose une pièce justificative sur un portail web, il veut une réponse du système dans la seconde. Pas de devoir attendre 2 jours une réponse du back office.

Anne-Sophie Racine

ITESOFT

En outre, si la selfcarisation répond bien aux besoins de certaines audiences comme les 'digital natives' ou à certaines populations non disponibles aux heures ouvrées, elle ne peut être la réponse pour tous. Certains cas d’usages complexes ou à fortes charges émotionnelles (gestion de sinistre, assurance vie…) peuvent nécessiter l’assistance d’un gestionnaire. Il est donc important de considérer l’hétérogénéité de la clientèle et de concilier intelligemment l’humain et la technologie. C’est ce qu’à fait avec succès la Mutuelle Nationale des Hospitaliers.

La MNH conjugue l'humain & l'automatisation pour un service client plus efficace

La lutte contre la fraude n’est plus une option. Mais comment renforcer les contrôles… sans pour autant dégrader l’expérience client ? Des solutions existent.

La fraude à l'assurance a atteint des niveaux préoccupants en France. Les fraudes identifiées sont en augmentation constante. C’est ce qu’indique l’ALFA* qui collecte annuellement auprès de ses adhérents les données chiffrées relatives à la lutte anti-fraude.

Les méthodes traditionnelles de détection par échantillonnage et a posteriori ont montré leurs limites. Seuls des contrôles a priori, et systématiques permettent de lutter efficacement contre la fraude.

*L’Agence de la Lutte contre la Fraude à l’Assurance (ALFA) se positionne comme l’un des organismes professionnels de l’assurance les plus représentatifs, comptant plus de 330 membres.

Afin de systématiser les contrôles sans ralentir les processus de relation client, le recours à l’automatisation émerge dans les pratiques des assureurs.

Près d’1 assureur sur 5 automatise déjà et de façon significative, ses processus de lutte anti-fraude.

Source : Enquête l’Assurance en Mouvement x ITESOFT, France – Octobre 2023

L’automatisation a beaucoup à apporter sur la lutte anti-fraude (LAF) : elle permet de détecter dès réception un faux document, un document falsifié invisible à l’œil nu, de rapprocher les personnes identifiées avec des listes LCB-FT ou PPE (personnes politiquement exposées), ou encore de valider l’identité d’une personne lors de l’entrée en relation via de la reconnaissance faciale. Les experts anti-fraude peuvent alors se focaliser sur les seules suspicions de fraudes détectées.

On le voit, en matière de lutte contre la fraude comme ailleurs, savoir combiner intelligemment la technologie et l’humain constitue la clé de voute d’une gestion de la relation client performant

Responsable communication et éditorial

Laurent rejoint ITESOFT en 2000. Directeur de Projet Marketing et diplômé de l’IAE d’Aix en Provence, il dispose d’une expérience de plus de 15 ans dans la production d’évènements, d’études et de contenus autour de la dématérialisation et de l’automatisation des processus.

Instructions de dossier

KYC : comment transformer une obligation en opportunité ?

KYC : frein ou opportunité ? Découvrez comment l'automatisation permet de concilier conformité réglementaire, expérience client et efficacité...

Relation client et usager

Gestion de la relation client : la fidélisation priorité n°1 ?

Gestion de la relation client. Quels nouveaux enjeux, pratiques et projets ? Accédez aux résultats de l'étude 2023 L'assurance en mouvement x ITESOFT

Relation client et usager

Selfcare : explorez de nouvelles solutions pour votre relation client

Découvrez les avantages du selfcare dans la relation client et explorez de nouvelles solutions qui rendront vos clients plus autonomes et satisfaits

Découvrez nos ressources au sujet de : relation client et usager