Transformation digitale

La digitalisation des banques : quels enjeux, limites et bénéfices ?

Comment la digitalisation des banques peut-elle améliorer l'expérience client ? Réduire les coûts ? Garantir la compliance et lutter contre la fraude...

Sommaire

Objets connectés, chatbots, souscription en ligne de produits et de services personnalisés… selon l' Autorité de Contrôle Prudentiel et de Résolution (ACPR), qui exerce en France le contrôle des assurances et des banques, « la révolution numérique constitue un défi fondamentalement nouveau et important pour les entreprises françaises de l’assurance ».

Les consommateurs ont en effet évolué dans leurs usages (mobilité, économie collaborative…). De nouveaux risques (climat, cyber-risques…) étant apparus, il faut les évaluer afin de pouvoir les couvrir à juste coût. La concurrence est devenue polymorphe, banques, agrégateurs, géants de la distribution, des télécoms et autres spécialistes de donnée visant le même marché que les acteurs historiques... Quant au cadre réglementaire, il reste en constante évolution (après l'ANI, octobre 2018 verra ainsi la mise en application la directive européenne distribution d’assurance ou DDA).

Résultat, les assureurs doivent « se réinventer » ! « Plus d’un sur trois réfléchit désormais à l’évolution de son business model ». C’est ce qui ressort du livre blanc « L’innovation numérique, enjeu clé de l’assurance pour 2020 », publié en juin 2018 par le cabinet d’analyse et de conseil PAC – CXP Group, suite à plus de 150 entretiens avec des professionnels du secteur.

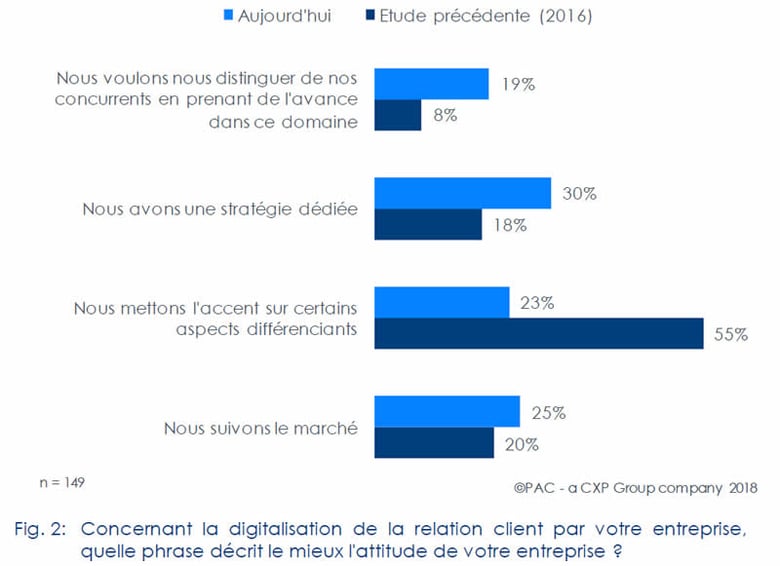

Faire sa transformation digitale implique pour les sociétés du secteur de revoir leurs processus – qu’ils concernent la relation client ou la définition de nouvelles offres. Ainsi, « près d’un assureur sur deux aborde la digitalisation de la relation client sous un angle stratégique, voire disruptif » indique l’étude.

Et pour mettre sur le marché plus rapidement de nouveaux produits et services personnalisés adaptés aux nouveaux comportements digitaux de leurs clients, les assurances revisitent leurs processus.

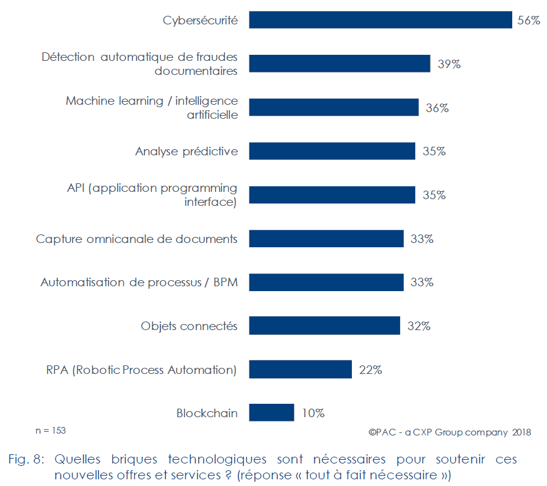

Pour optimiser ces processus (relation client comme internes), elles s’appuient sur de nombreux « facilitateurs », comme la détection automatique de fraudes documentaires (ensemble de technologies considérées comme « tout à fait nécessaires » pour 39 % des répondants à l’étude de PAC – CXP Group), la capture omnicanale de documents (tout à fait nécessaire pour 33 %), l’ automatisation des processus / BPM (33 %) ou la Robotic Process Automation / RPA (22 %).

Un assureur français sur quatre utilise déjà la RPA, y voyant « l’opportunité d’augmenter leur efficacité ainsi que celle de leurs salariés ». En tête des processus les plus susceptibles d’être robotisés figurent la gestion des contrats (84 % des répondants jugeant la robotisation de ce processus « pertinente » ou « très pertinente »), la souscription (83 %) et le service client (81 %).

Dématérialisation, automatisation des processus, robotisation, intégration des objets connectés et de l’intelligence artificielle… Les éléments qui ressortent du livre blanc PAC – CXP Group viennent corroborer la vision énoncée par la Fédération Française de l’Assurance (FFA) lors de sa conférence annuelle « Bilan 2017-Perspectives 2018 » : « Les sociétés d’assurance seront demain des sociétés technologiques vendant des produits d’assurance ».

Chef de Produit

Diplômé de l'Ecole nationale supérieure de l'électronique et de ses applications et de l'université Bordeaux Montaigne, Thierry a près de trente ans d'expérience en marketing dans des environnements "IT" (chez des éditeurs de logiciels ou en sociétés de services).

Transformation digitale

La digitalisation des banques : quels enjeux, limites et bénéfices ?

Comment la digitalisation des banques peut-elle améliorer l'expérience client ? Réduire les coûts ? Garantir la compliance et lutter contre la fraude...

Dématérialisation des factures

Dématérialisation des factures : voici votre retroplanning pour 2026

Comment implémenter son projet de dématérialisation des factures ? Quel retroplanning ? Nouveau calendrier facture électronique : faut-il attendre...

Transformation digitale

Digitalisation vs dématérialisation : quelles différences ?

Dématérialisation et digitalisation : découvrez ce qui se cache derrière ces 2 notions qui sont au cœur de la transformation digitale des entreprises.